Sistematik yatırım planlarına (SIP) yönelik bilinçli kararlar vermek veya risk sermayedarı olarak iş projelerine yatırım yapmak istiyorsanız, Excel'de IRR'yi nasıl hesaplayacağınızı öğrenmelisiniz.

Finans veya iş projelerine yapılan yatırımlar için yatırım getirisini (ROI) hesaplamanın birçok yolu vardır. Sabit orana dayalı bir hesaplama oldukça kolay olsa da, büyük işletmelerde veya yatırım bankacılığında yatırım getirisi hesaplaması için her zaman tercih edilen bir araç değildir.

Diyelim ki önümüzdeki 20 yıl için bir yatırım planına bir miktar para yatıracaksınız. Plan, her üç ayda bir geri dönüş alacağınızı söylüyor. Şimdi, böyle bir plana yatırım yapmanın akıllıca olup olmadığına SIP'nin IRR değerinden karar verilebilir. IRR ne kadar yüksek olursa, yatırım planı o kadar kazançlı olur. Aynısı, işletmelerdeki diğer tüm sermaye yoğun yatırımlar, banka tasarruf hesapları, yatırım fonları, 401(k) vb. için de geçerlidir.

Zor kazanılan parayı yatırmak söz konusu olduğunda başkalarına güvenmemeniz için IRR'nin ne olduğunu öğrenmenize yardımcı oluyorum. Excel'de, çeşitli değiştirilmiş formülleri ve aşağıdaki çeşitli zahmetsiz yöntemlerle Excel'de IRR'nin nasıl hesaplanacağı.

İç Getiri Oranı (IRR) Nedir?

IRR veya dahili getiri oranı, finansal planlamacılar tarafından potansiyel bir iş projesinin veya diğer yatırım türlerinin gelecekteki karlılığını hesaplamak veya tahmin etmek için kullanılan yaygın bir ölçüdür. Finansal açıdan, popüler olarak ekonomik getiri oranı veya indirgenmiş nakit akış oranı olarak bilinir.

IRR oranı veya yatırımın iskonto oranı, çıkışlar ve girişler gibi her türlü nakit akışının tüm net bugünkü değerini sıfıra eşitler. Finans uzmanları buna dahili getiri oranı diyor çünkü bu hesaplama, işletmeyi önümüzdeki yıllarda olumlu ya da olumsuz etkileyebilecek diğer faktörleri dikkate almıyor.

Örneğin, IRR, bir iş projesinin veya finansal yatırımın karlılığını tahmin ederken sermaye maliyetini, zaman içindeki enflasyon oranını, finansal riskleri vb. dikkate almaz.

Özetle, herhangi bir ticari projeye, yatırım fonuna veya emeklilik yatırım planına uzun bir süre yatırım yapmaya karar verdiğinizde, bu yatırım seçeneklerinin IRR'sini öğrenin. Ardından, tüm seçenekler arasından maksimum IRR'yi vereni seçin.

Ayrıca okuyun:En İyi Excel Bütçe Şablonları

Microsoft Excel'deki IRR İşlevleri Nelerdir?

Microsoft sayesinde, bir yatırım planının IRR'sini elde etmek için birden çok formül oluşturmanız veya karmaşık hesaplamalar yapmanız gerekmez. Excel'in üç özel dahili getiri oranı hesaplama işlevi vardır. Bu işlevler hakkında buradan bilgi edinin:

1. Basit İç Getiri Oranı için IRR

Excel'deki IRR sözdizimi, bir iş projesine veya yatırım fonuna veya emeklilik planlama fonuna yapılan yatırımın faiz oranını hesaplar. Yatırım en az bir pozitif ve negatif değer içermelidir. Ayrıca, fona nakit akışı düzenli aralıklarla gerçekleşmelidir. Formül şöyle görünür:

=IRR(değerler veya hücre aralıkları, [argümanı tahmin et])

- Değerler, IRR işlevi için gerekli bir girdidir. Bir dizi sayı, bir sayı dizisi veya nakit akışlarından oluşan bir referans hücre aralığı olabilir.

- Tahmin bağımsız değişkeni isteğe bağlıdır. Bir Tahmin değeri sağlamazsanız, Excel bunu yatırım planının gerektirdiği 0,1, %10 veya 10 baz puan dahili getiri oranı olarak kabul eder. Bir Tahmin bağımsız değişkeni sağlarsanız Excel, Tahmin değerine yakın bir IRR değeri bulmak için hesaplamaları en fazla 20 yinelemeli oturum için çalıştırır.

2. Eşit Olmayan Getiri Zamanlaması için XIRR

Nakit akışı planını hesaba katmanız gerekiyorsa, XIRR işlevini kullanmanız gerekir. Sözdizimi aşağıdaki gibidir:

=XIRR(değerler veya hücre aralıkları, tarihler, [argümanı tahmin et])

3. Proje Fonlarının Yeniden Yatırımı için MIRR

MIRR, basit IRR işlevine kıyasla oldukça güvenilir IRR değerleri verir. IRR, yatırdığınız sermayenin maliyetini dikkate almaz. Bu nedenle, IRR'nin nihai değeri doğru değildir. Bunun yerine, bir sermaye faktörünün maliyetini IRR hesaplamasına dahil etmek için MIRR işlevini kullanabilirsiniz. Dolayısıyla, sözdizimi aşağıda gösterildiği gibi olur:

=MIRR(değerler veya hücre aralıkları, finans_oran, yeniden yatırım_oran)

- Değerler, pozitif ve negatif nakit akışlarından en az birini içeren nakit akış tablosudur.

- Finance_rate, bir iş projesi için ödünç alınan para karşılığında borç verene ödediğiniz faizdir.

- Reinvest_rate, işletmenizin veya yatırım fonunuzun yeniden yatırım sonrasında nakit akışlarından aldığı faiz oranıdır.

Ayrıca okuyun:Excel Çıkarma Formülü Nasıl Kullanılır?

Excel'de IRR Nasıl Hesaplanır: IRR Sözdizimini Kullanma

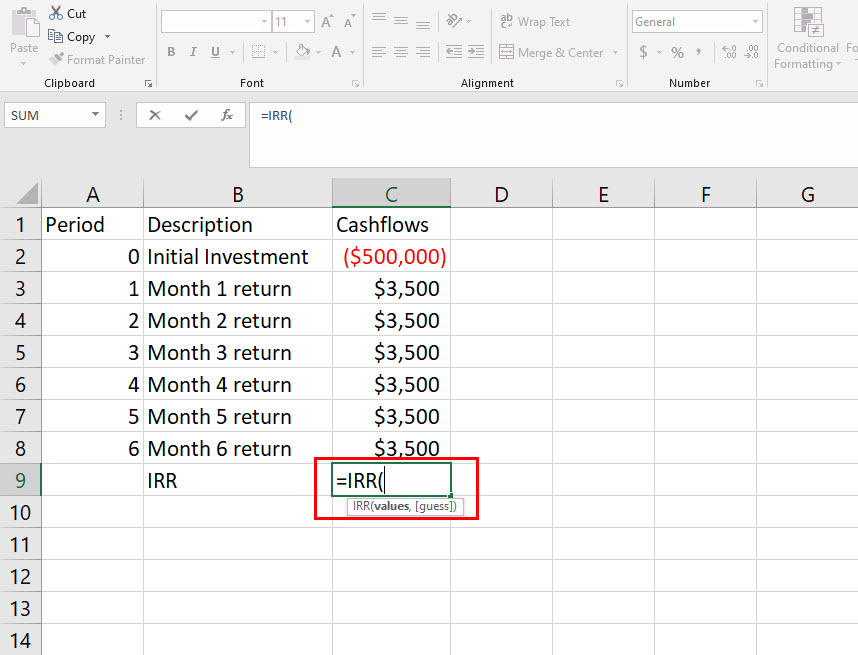

Birkaç yatırım planı veya projesi için IRR'yi hesaplamaya başlamadan önce verileri Excel'de düzenlemeniz gerekir. İşte nasıl yapıldığı:

- Bir Excel çalışma sayfası açın ve üç sütun başlığı oluşturun: Dönem, Tanım, Ve Nakit akışları.

- Hesaplanmasını istediğiniz verileri ilgili sütun başlıkları altında doldurun.

- Parayı kullanması için bir yatırım fonu veya iş girişimcisine ödeme yaptığınız için ilk yatırım negatif bir değer olmalıdır.

- Bir ay veya bir yıl sonra düzenli bir gelir elde edecekseniz, bu gelirler artı değer olarak eklenmelidir.

- Şimdi, Excel'in IRR değerini hesaplamasını istediğiniz bir hücrede aşağıdaki formülü kullanın:

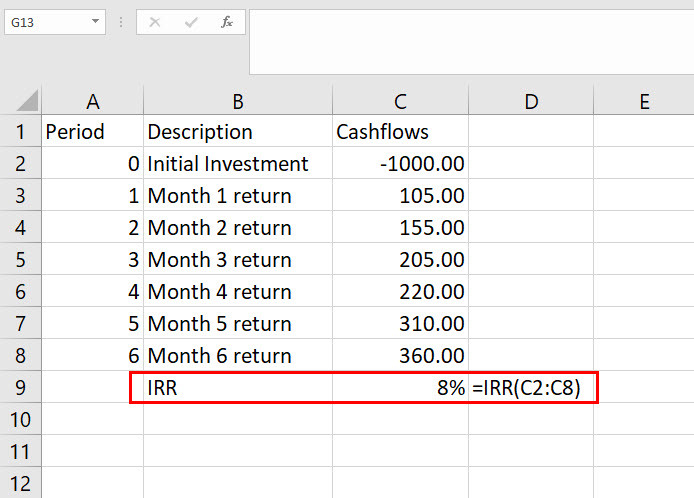

=IRR(C2:C8)

- Vurmak Girmek potansiyel bir yatırımın yatırım getirisini elde etmek için.

Bu IRR hesaplaması, %10'luk varsayılan bir Tahmin bağımsız değişkenine dayanmaktadır. Diyelim ki %12'lik bir getiri arıyorsunuz. Tahmin değerini şu şekilde girmeniz gerekir:

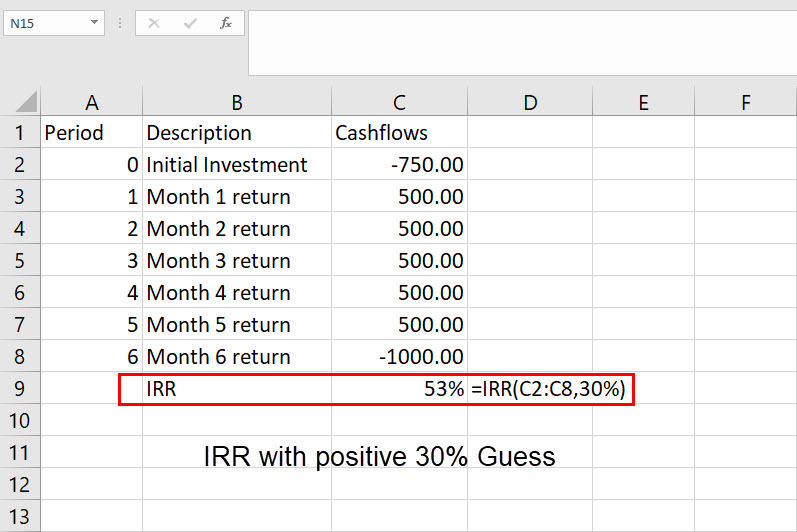

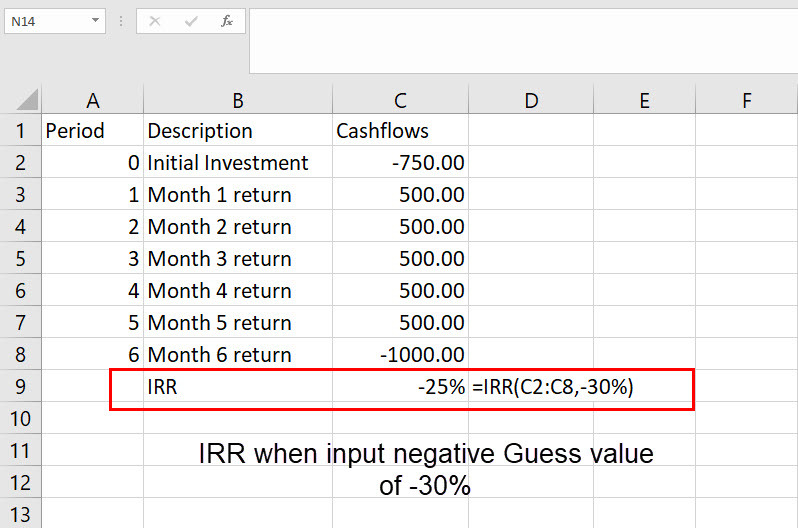

=IRR(C2:C8,30%)

- Yukarıdaki tabloda son nakit akışının negatif olduğunu görüyorsunuz. Bu nedenle, nakit akışı pozitiften negatife veya negatiften pozitife değişmelidir.

- Bu senaryoda, bir Tahmin etmek IRR iki sonuç üreteceğinden doğru sonucu bulmak için.

- bu Tahmin etmek Argüman, beklediğiniz yatırım getirisi olmalıdır.

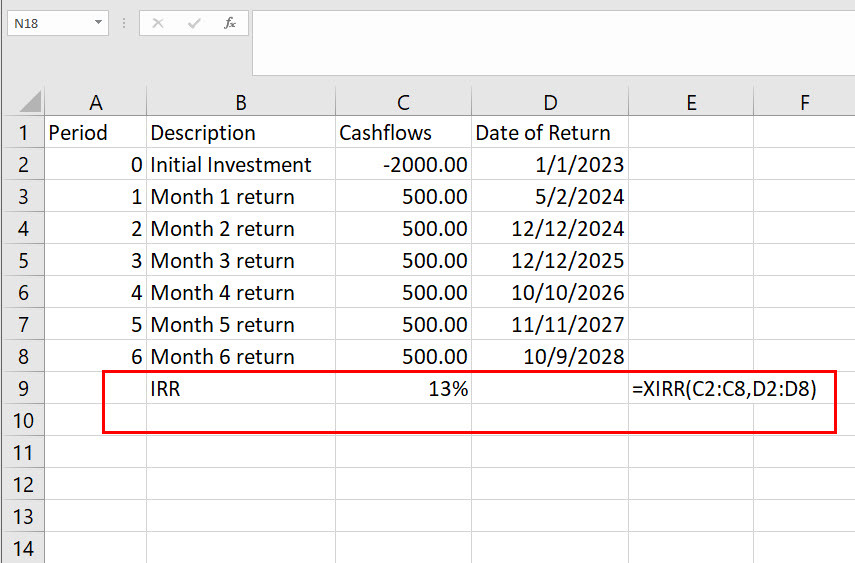

Excel'de IRR Nasıl Hesaplanır: XIRR Sözdizimini Kullanma

İlk yatırımdan sonra farklı tarihlerde getiri elde ettiğinizde, IRR sözdizimini kullanmak hatalı sonuçlar verecektir. Bu senaryoda, XIRR sözdizimini kullanmanız gerekir. Kendi Excel çalışma sayfanızda deneyebileceğiniz adımlar şunlardır:

- için bir sütun başlığı oluşturun. İade Tarihi sağ tarafında Nakit akışları kolon.

- Şimdi en üste yatırım tarihini girin ve ardından beklenen faiz veya getiri kredisi tarihini girin.

- Bittiğinde, aşağıdakileri kullanın XIRR sözdizimi Düzensiz bir getiri ödeme planına sahip yatırımın dahili getiri oranını almak için herhangi bir hücrede:

=XIRR(C2:C8,D2:D8)

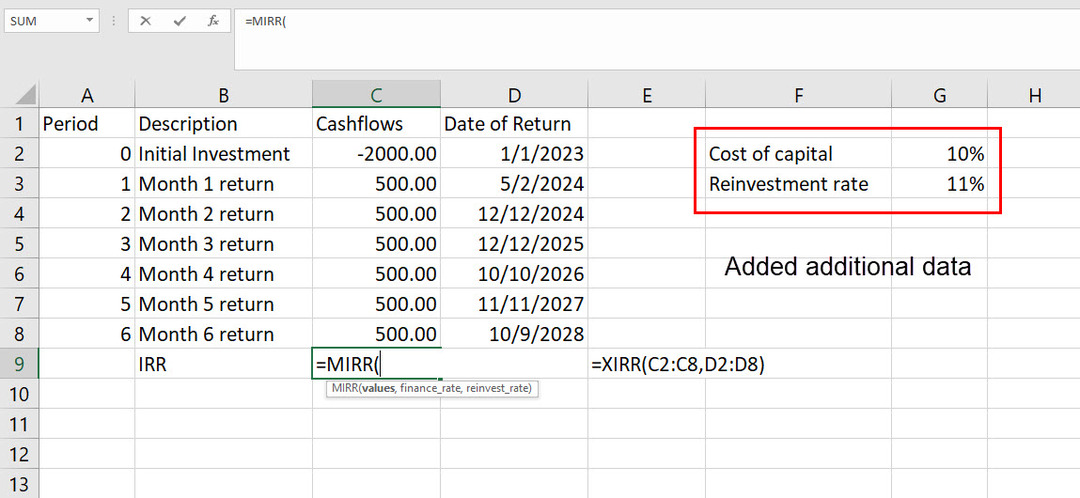

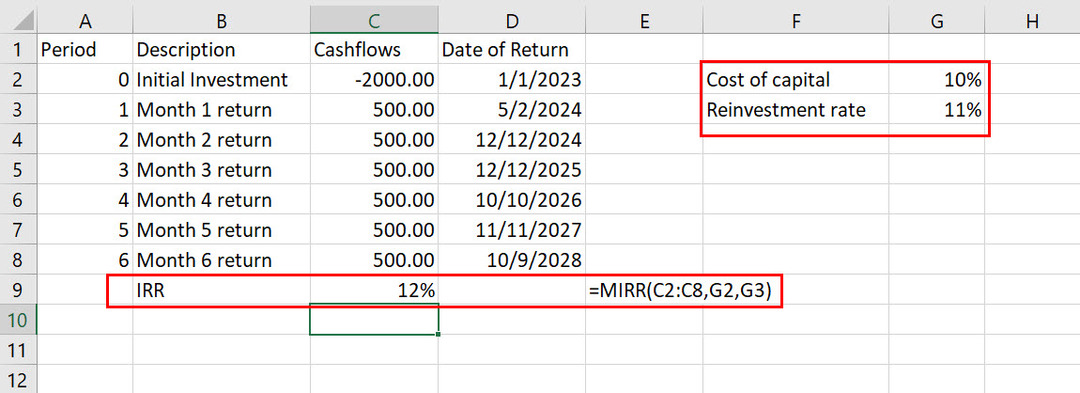

Excel'de IRR Nasıl Hesaplanır: MIRR Sözdizimini Kullanma

IRR değerini daha gerçekçi yapmak için MIRR formülünü kullanabilirsiniz. Buraya iki zorunlu faktörü dahil edebilirsiniz: sermaye maliyeti ve yeniden yatırım oranı. MIRR'yi Excel'de kullanma adımlarını aşağıda bulabilirsiniz:

- Geçerli çalışma sayfasında, resimde gösterildiği gibi iki satır bilgi ekleyin.

- Bunlar Sermaye maliyeti Ve yeniden yatırım oranı.

- İlgili hücrelere değerleri de girin.

- Şimdi, gerçekçi bir iç getiri oranı elde etmek için aşağıdaki formülü kullanın:

=MIRR(C2:C8,G2,G3)

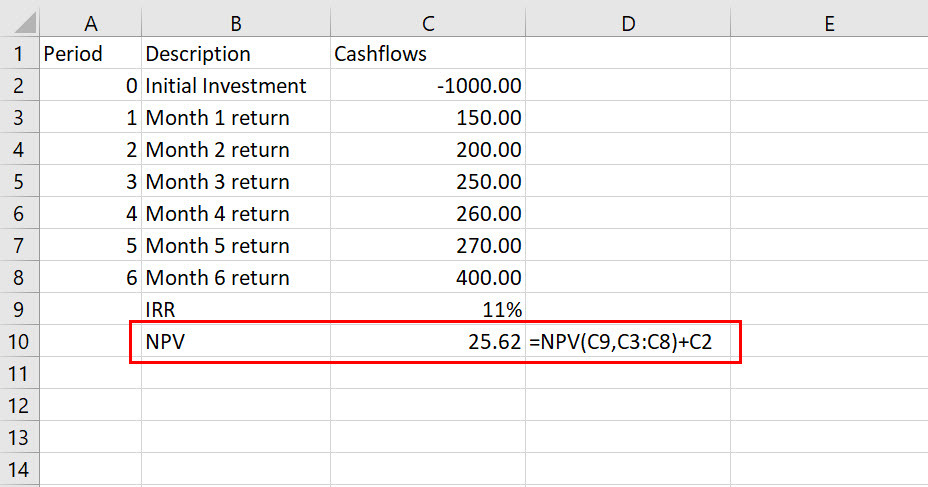

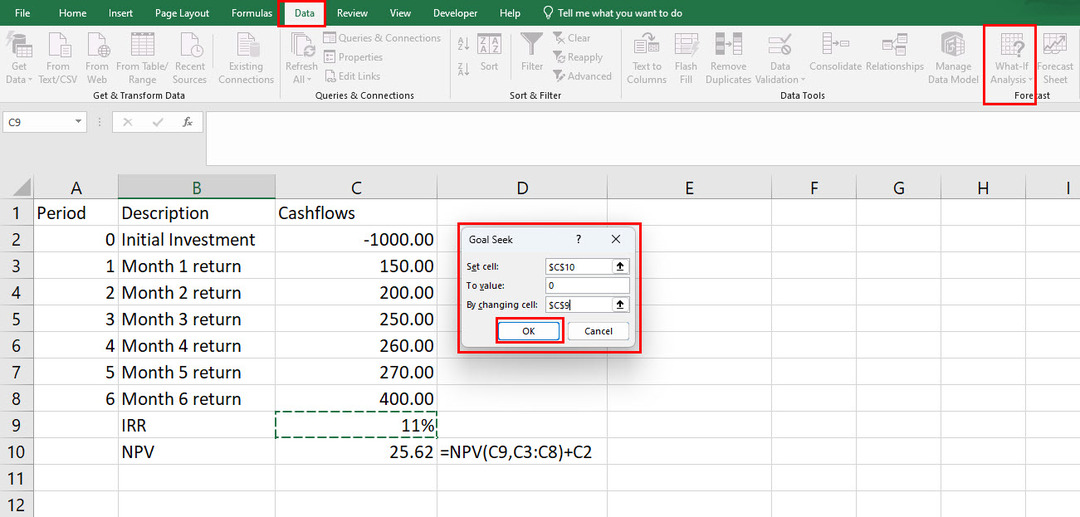

Excel'de IRR Nasıl Hesaplanır: Goal Seek Excel'i Kullanma

IRR ve değiştirilmiş formülleri, bir sonuç göstermeden önce 20 yinelemeli hesaplama gerçekleştirir. Bundan daha fazla doğruluğa ihtiyacınız varsa, IRR'yi hesaplamak için Excel Hedef Arama işlevini kullanabilirsiniz. Bu yöntemde Excel, bir dönüş değeri oluşturmadan önce 32.000'e kadar yinelemeli hesaplama gerçekleştirir. Hedef Arama'yı kullanma ve Excel'de IRR'yi hesaplama talimatları aşağıda verilmiştir:

- IRR'yi %11'e veya başka bir şeye manuel olarak ayarlayın.

- Bu formülü kullanarak IRR'nin altındaki NPV'yi hesaplayın:

=NPV(C9,C3:C8)+C2

- Şimdi, tıklayın Veri sekmesini seçin ve ardından Eğer analiz olursa içinde Tahmin etmek Excel şerit menüsündeki komut grubu.

- Seçme Hedef Ara açılan bağlam menüsünden.

- Burada, Hücre ayarla NPV değeri olmalıdır. Sonra değer vermek 0 olmalıdır.

- Ayarlamak Hücre değiştirerek IRR değerine.

- Resimde gösterildiği gibi hücre referanslarını girmeniz yeterlidir.

- Şimdi, tıklayın TAMAM Hedef Arama yoluyla IRR'yi hesaplamak için.

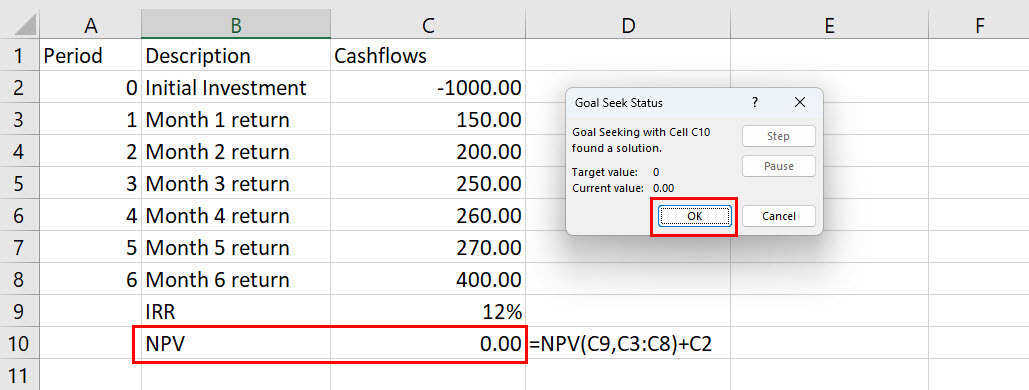

- Geçerli veri kümesine göre, IRR %12 ise NPV 0,00 olacaktır.

Hedef Arama yönteminde, nakit akışından ve yatırım tutarından IRR'yi hesaplamanıza gerek yoktur. Bunun yerine, IRR hücresinde beklenen bir IRR ayarlarsınız ve nakit akışını ve yatırım tutarını kullanarak NBD'yi hesaplamak için kullanırsınız. Ardından, NBD'nin hangi IRR değerinde 0,00 olacağını tahmin etmek için Excel'in yinelemeli hesaplama yeteneğini kullanırsınız.

Excel'de IRR'yi Doğru Hesaplamak İçin İpuçları

Güvenilir IRR yüzdeleri elde etmek için Excel'de IRR'yi hesaplamaya gittiğinizde şu ipuçlarını ve gerçekleri unutmayın:

- Değerler bölümündeki argüman, fonksiyonun doğru çalışması için bir gelir (pozitif nakit akışı) ve gider (negatif nakit akışı) içermelidir.

- IRR işlevi, yalnızca Değerler bağımsız değişkenindeki sayıları işler. Mantıksal değerler, boş hücreler ve metinler gibi diğer öğeleri yok sayar.

- Haftalık, aylık, üç aylık, yıllık vb. düzenli nakit akış aralıkları olmalıdır. Nakit akışlarının dolar değerinde eşit olması zorunlu değildir.

- Nakit akış tablosunu kronolojik sırayla hazırladığınızdan emin olun. Örneğin, her ay 100 ABD Doları ödüyorsanız, nakit akışı değerlerini ve tarihlerini Ocak, Şubat, Mart vb. olarak düzenleyin.

- Basit IRR hesaplamalarında, bir Tahmin bağımsız değişkeni girmek zorunlu değildir.

- Bir Tahmin değeri kullanırken, IRR formülü, Tahmin bağımsız değişkenine en yakın değeri gösterecektir. #SAYI! Hata, Tahmin bağımsız değişken değerini değiştirin.

Excel'de IRR'nin Sınırlamaları Nelerdir?

Gerçek dünya durumlarında Excel'de hesaplanan IRR değerini uygulamadan önce, Excel'deki dahili getiri oranı formülünün doğasında bulunan sınırlamaları da bilmelisiniz:

- IRR, ROI'nin yüzde cinsinden ifadesidir. Mutlak değeri dikkate almaz. Bu nedenle, dolar değeri düşük bir proje için daha yüksek bir getiri yüzdesi gösterebilir. Bununla birlikte, risk sermayedarları ve bireysel yatırımcılar, ROI yüzdesi küçük projelerden daha düşük olmasına rağmen daha yüksek dolar değerine sahip projeler ararlar.

- IRR formülü, projenin sermayesini veya nakit akışını hesaplanan IRR ile aynı oranda yeniden yatıracağını dikkate alarak bir değer döndürür. Bu her zaman mümkün değildir çünkü sermaye piyasasında getiri oranları çok dalgalanır.

- Yatırım planı veya proje, değişen pozitif ve negatif nakit akışlarını içeriyorsa, aynı proje için birden fazla IRR alabilirsiniz.

Çözüm

Artık, çeşitli özel IRR sözdizimlerini kullanarak Excel'de IRR'yi nasıl hesaplayacağınızı biliyorsunuz. Ayrıca, Excel'de IRR'yi hesaplamak için Excel Hedef Aramayı nasıl kullanacağınızı öğrendiniz. Başka bir yöntemi kaçırdıysam, aşağıdaki yorum kutusunda bunu belirtmeyi unutmayın.

Sıradaki, Excel IF-THEN formülü nasıl kullanılır?.