Apple har nu et kreditkort, der passende hedder Apple Card. Og efterhånden har du sikkert hørt om det - og overvejer måske endda at ansøge om det. Men skal du få Apple-kortet?

Indhold

- Relaterede:

- Hvad er Apple-kortet?

-

Hvilke fordele har Apple Card?

- Hurtig godkendelse

- Daglig Cash Back

- Elegant kortdesign

- Privatliv og sikkerhed i topklasse

- Nogle yderligere fordele ved Apple Card

-

Nogle ulemper ved Apple-kortet?

- Du skal være Apple-bruger

- Der er ingen tilmeldingsfordele

- Ikke-Apple Cash Back-satserne er underpar

- Du vil have flere brugere

- Hvordan klarer Apple Card sig i forhold til konkurrenterne?

- Hvem er Apple Card til?

- Hvem er Apple-kortet ikke til?

-

Hvilken kreditscore har jeg brug for til Apple Card? Hvad er renterne?

- Relaterede indlæg:

Relaterede:

- Eksklusivt: Apples nyheder, tv-abonnementer og Apple-kreditkort detaljeret

- Sådan konfigurerer og bruger du Apple Pay for den nemmeste måde at betale på

- Hvilke butikker ikke accepterer eller stoppede med at acceptere Apple Pay (og hvordan man finder ud af det)

Vi er ikke finansielle rådgivere her hos AppleToolBox. Men for at hjælpe dig med at beslutte, om Apple-kortet er værd at overveje, har vi sammensat en guide, der fører dig igennem, hvad det handler om.

Her er hvad du bør vide.

Hvad er Apple-kortet?

Grundlæggende er det et kreditkort (tilbydes i samarbejde med Goldman Sachs). Mere præcist er det Apples bud på et kreditkort.

Det er vigtigt, at det ikke er et butikskort som Apples tidligere Barclaycard-mulighed. Det er et kreditkort, som du bruger til daglige indkøb stort set overalt.

I modsætning til andre kreditkort er Apple-kortet bygget fra grunden til at fungere i Apple Pay (men der er også et fysisk kort til forhandlere, der ikke accepterer den mobile tegnebog). Det kommer også med en række unikke funktioner og mere traditionelle kreditkortfordele. Det lanceres i sommeren 2019.

Det hele er ret simpelt. Derfor tager du et dybere dyk ned i fordele, ulemper og andre ting, du skal overveje.

Hvilke fordele har Apple Card?

Apple-kortet har nogle en håndfuld fordele, hvoraf nogle er ret unikke på en overfyldt kreditkortmarkedsplads. Her er nogle du bør vide om.

Hurtig godkendelse

Alle ønsker øjeblikkelig tilfredsstillelse. Og med Apple-kortet leverer Cupertino-teknologigiganten virkelig. For det første ansøger du om kortet direkte i Wallet-appen - som næsten helt sikkert allerede er på din telefon, afhængigt af alderen på din enhed.

Apple siger, at du skal høre tilbage meget hurtigt. Og så snart du er godkendt, kan du begynde at bruge dit Apple-kort stort set med det samme.

Selvfølgelig skal du stadig vente på at få dit fysiske titanium-kort med posten.

Daglig Cash Back

Apple Card-platformen har en ret unik funktion: daglig cashback. Det er stort set præcis, hvad det lyder som det er.

Grundlæggende vil Daily Cash-belønningssystemet indbetale kontanter tilbage (baseret på dit forbrug) direkte til dit Apple Cash-kort ved slutningen af dagen.

Dette kan opveje det faktum, at Apple-kortets cashback-belønningssatser er omtrent gennemsnitlige. At få adgang til dine belønninger samme dag er meget hurtigere end at vente på slutningen af din faktureringscyklus.

Elegant kortdesign

Apple, som det gør med alle sine produkter, har virkelig været opmærksomme på detaljerne, når det kommer til Apple-kortet.

Du bør ikke ansøge om et kreditkort kun ud fra æstetikken. Men hvis du alligevel skulle ansøge om Apple-kortet, ender du med et flot stykke plastik (faktisk metal).

Det fysiske Apple-kort har en ren, minimalistisk æstetik. Det er lavet af titanium, og der er ikke meget udover dit navn og et Apple-logo - begge laser-ætset.

Privatliv og sikkerhed i topklasse

Apple Card har også en række privatlivs- og sikkerhedsfordele i forhold til andre kort. Til at starte med har Apple en lufttæt privatlivspolitik - en sjældenhed blandt teknologivirksomheder.

Det er også en sikker platform på grund af dens brug af Apple Pay. Apple Pay er beskyttet af brugen af virtuelle numre, så kreditkortskimmere får ikke dit faktiske kortnummer. (Det fysiske Apple Cards design mangler også enhver form for økonomisk information.)

Du vil også blive advaret om mistænkelige betalinger i det øjeblik, de finder sted. Når du har gjort det, kan du annullere adgangen til din Apple Pay-pung eller dit fysiske Apple-kort fra enhver Apple-enhed eller en webbrowser, der er logget ind på iCloud.com.

Nogle yderligere fordele ved Apple Card

Du kender til det slanke kortdesign, de daglige kontantbelønninger og integrationen med iOS. Men der er nogle andre mindre kendte fordele ved kortet.

Her er nogle.

- Intet årligt gebyr. I modsætning til nogle af de bedste kreditter bliver du ikke opkrævet et årligt gebyr for at beholde eller bruge dit Apple-kort.

- Indbagt økonomisk sporing. Wallet-appen, som integreres med kortet, understøtter en række budget- og økonomiske sporingsværktøjer. Det inkluderer at kunne se dine indkøb på et kort og efter kategori.

- Ingen udenlandske transaktionsgebyrer. Det kunne være godt for brugere, der ofte rejser til udlandet.

- Let at huske betalingsdato. Din saldo forfalder den sidste dag i måneden. Apple sender dig også en meddelelse for at minde dig om det.

- Apple vil ikke opkræve et gebyr for sene betalinger. Det er rigtigt, ingen gebyrer for forsinket betaling - men Apple bemærker, at yderligere renter kan blive påført din saldo.

- Enkelhed af belønninger. Der er ingen bonuskategorier at besætte eller holde styr på. Du får bare penge tilbage.

- Nem teknisk support. Vil du have fat i nogen? Du kan gøre det via sms direkte fra din iPhone.

08/05/2019

Goldman Sachs udgav Apple-kortet kundeaftale sammen med dets vilkår og betingelser forud for lanceringen af Apple Card, så brugerne kan forstå nogle af detaljerne og fineprint.

Den største overskrift er omkring den sats, Goldman Sachs planlægger at oplade på kortet.

Nogle ulemper ved Apple-kortet?

Selvom Apple-kortet kommer med en række fantastiske og unikke fordele, er det ikke perfekt. Her er nogle af dens ulemper.

Du skal være Apple-bruger

Android-smartphone-ejere behøver desværre ikke ansøge. For overhovedet at få kortet, endsige bruge det i dit daglige liv, skal du have en iPhone, der understøtter det.

Kortet kræver en iPhone 6 eller nyere, der kører mindst iOS 12.4 for overhovedet at kunne bruge. Det er på grund af NFC-krav og Apple Pay-support. Hvis din daglige chauffør er noget andet end en iPhone, vil du ikke være i stand til at bruge den (eller endda ansøge om den).

Der er ingen tilmeldingsfordele

Selvom du kan blive godkendt og begynde at bruge dit kort stort set med det samme, er det omtrent den eneste fordel forbundet med tilmeldingsprocessen.

Apples kreditkort har ikke en indledende ÅOP-sats eller andre fordele forbundet med tilmelding. Hvis du leder efter noget i den kategori, kan det være bedre at søge andre steder.

Ikke-Apple Cash Back-satserne er underpar

Hvis du ofte handler hos forhandlere eller butikker, der ikke understøtter Apple Pay, vil du stå tilbage med en middelmådig 1 procent cash back rate.

Det er bedre end slet ingen penge tilbage, men det blegner i forhold til mange belønningskort derude. Du kan få 2 procent kontant tilbage på alle udgifter med nogle kort, eller op til 5 procent kontant tilbage i bestemte kategorier med andre.

Du vil have flere brugere

Apple-kortet vil ved lanceringen ikke understøtte autoriserede eller flere brugere. Det betyder, at hvert medlem af din familie skal ansøge om deres egen version af kreditkortet.

Det kan selvfølgelig ændre sig, efterhånden som platformen ældes og modnes. Men hvis du er en early adopter, er det bare noget, du skal overveje.

Hvordan klarer Apple Card sig i forhold til konkurrenterne?

Selvom Apple Card har en række fordele og ulemper, kan det være nyttigt at sammenligne det med nogle andre populære cash-back kreditkort.

- Citi's Double Cash tilbyder 2 procent kontant tilbage på alle køb. Det er konkurrencedygtigt og kræver ikke, at du bruger Apple Pay.

- Discover It Cash Back tilbyder op til 5 procent cash back i specifikke kategorier, som roterer hvert kvartal. Det er en del højere end selv Apples bedste cash back rate.

- Chase's Sapphire Preferred-kort giver dig op til $750 til rejse, efter at du har brugt $4.000 i de første tre måneder efter kontoåbning. Apple tilbyder ikke nogen rejsefokuserede frynsegoder.

- Blue Cash Preferred-kortet har en indledende ÅOP på 0 procent på køb og saldioverførsler i 12 måneder. Det er ikke nogen introduktionstilbud på Apples.

Dette er naturligvis blot nogle få eksempler. Men de tilbyder alle noget, som Apple-kortet ikke gør. Så du vil måske overveje dem, afhængigt af dine omstændigheder.

Hvem er Apple Card til?

I sidste ende kan dette kort være en ret anstændig mulighed for mange mennesker. Hvis nogen af disse gælder for dig, vil du gerne overveje Apple-kortet hårdt.

- Hvis du køber Apple-produkter eller -tjenester regelmæssigt, vil de 3 procent cash back være nyttige - især i betragtning af prisen på de fleste Cupertino-designede enheder.

- De 2 procent cash back for Apple Pay-transaktioner er ikke dårligt. Men du skal selvfølgelig ofte handle hos forhandlere, der understøtter den mobile tegnebog.

- Apple-kortet har unikke privatlivs- og sikkerhedsfunktioner indbygget. Hvis du er en særlig sikkerheds- eller privatlivsbevidst person, kan du overveje Apple-kortet.

- Hvis du er en diehard Cupertino-fan, kan det fysiske korts rene æstetik og tætte integration med iOS gøre det til en god pasform for dig.

WHO er det ikke Apple-kortet til?

Selvom det er cool og rettet mod Apple-brugere, er dette kort bestemt ikke for alle. Hvis nogen af nedenstående metrics lyder som om de gælder for dig, kan du med fordel springe over at ansøge om Apple-kortet og se efter et godt kreditkort et andet sted.

- Android-brugere. (Eller alle uden en iPhone 6 eller nyere.)

- Dem, der ofte handler i butikker, der ikke understøtter Apple Pay.

- Brugere, der leder efter rejsebaserede belønninger som flyselskabspoint.

- Kreditkortmaksimere, der ønsker introduktionspriser eller fordele.

- Dem, der bruger en del penge i bestemte kategorier, bortset fra Apple Store.

Hvilken kreditscore har jeg brug for til Apple Card? Hvad er renterne?

Det er værd at huske på, at du sandsynligvis har brug for en anstændig kredit for at få enhver form for brugbar kreditgrænse. Selvom vi ikke kender de nøjagtige vilkår for godkendelsesprocessen, har der været nogle rapporter, der beskriver det.

Tilbage i juni lækkede en anonym Apple-medarbejder, der testede Apple-kortet, et par detaljer til iMore.

Blandt godbidderne, som de lækkede, var det faktum, at en Apple-medarbejder med en kreditvurdering mellem 600 og 700 blev godkendt med en kreditgrænse på $1.000. Det er en noget lav kreditgrænse, men det giver mening, da en kreditscore mellem 620 og 660 generelt betragtes som lav.

Det indikerer, at det kan være et anstændigt valg for brugere, der ønsker at opbygge kredit eller reparere deres kreditscore. Den endelige godkendelsesproces kan dog ændres, når kortet officielt falder.

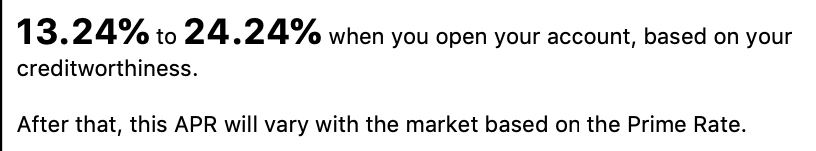

Kortet vil ifølge Apple have en ÅOP mellem 13,24 og 24,24 procent. Det er selvfølgelig baseret på din kreditscore, men det er lavere end landsgennemsnittet (17,8 procent).

Det er også et ret bredt udvalg for en kreditscore. Det betyder, at det lige så godt kunne være et godt kort for brugere med høje kreditscore samt et anstændigt valg for brugere, der krediterer i den nederste ende af spektret.

Vil du tilmelde dig det nye Apple-kort, når det udkommer i næste måned? Fortæl os det i kommentarerne nedenfor.

Mike er freelancejournalist fra San Diego, Californien.

Mens han primært dækker Apple og forbrugerteknologi, har han tidligere erfaring med at skrive om offentlig sikkerhed, lokale myndigheder og uddannelse til en række publikationer.

Han har båret en del hatte inden for journalistik, herunder forfatter, redaktør og nyhedsdesigner.